開業医の相続

多くの医師にとって、相続の問題は切っても切れないものです。

2015年に相続税の基礎控除額が引下げられました。

その結果、相続税を課税される方の割合が4%から8%に増え、一人あたりの納税額は年々増加して約1,800万円となっています。

相続が発生してしまうと、できる対策は限られます。

開業医の場合、相続とともに後継者の問題も絡んできます。生前の対策が不十分だと、膨大な相続税がかかるだけでなく、親族間の訴訟に発展することもあります。

相続対策は早く始めれば始めるほど、選択肢が広がります。最低限、相続シミュレーションは実施しておくべきでしょう。

基本的な相続対策は3つ

相続対策を考える場合、基本的には「遺産分割対策」、「納税資金対策」、「相続税軽減対策」の3つの対策があります。

1.遺産分割対策

1つ目は、遺産分割対策です。

相続対策で最も重要な対策のひとつで、遺産の分配をめぐって家族が争うことがないようにします。具体的な対策は、遺言書の作成や、生鮮贈与などがあげられます。

2.納税資金対策

2つ目は、納税資金対策です。

遺産を相続した人が納税に困らないようにします。相続税は、相続発生から10ヶ月以内に支払わなかればなりません。具体的な対策は、保有資産の売却などによる見直し、生前贈与や生命保険の活用などがあげられます。

3.相続税軽減対策

3つ目は、相続税軽減対策です。

資産を減らしたり、評価額を下げることで、将来の相続税の負担を減少させます。相続税は累進課税なので、財産が多ければ多いほど、税負担が重くなります。具体的な対策は、小規模宅地の評価減の利用や、死亡保険金の非課税枠活用などがあげられます。

相続税の計算方法

相続税の計算方法は以下のとおりです。

配偶者と子どもが2人いる場合をシミュレーションしてみます。

まず、課税対象となる資産の総額を把握します。

| 現金・株式 | 9,000万円 | |

| 不動産 | 小規模宅地の特例適用後 | 4,400万円 |

| クリニック資産 | 3,000万円 | |

| 生命保険 | 非課税枠1,500万円控除後 | 500万円 |

| その他個人資産 | 500万円 | |

| 合計 | 1億7,400万円 |

開業医の場合、現金や株式などの資産に加えて、医療機器や未収金などのすべての資産が相続税の対象となります。また、医療法人の場合は、出資持分や拠出金も対象となります。

相続税には、次の計算式による基礎控除額があります。

- 基礎控除額=3,000万円+600万円×法定相続人の数

このケースでは、3,000万円+600万円×3人となり、基礎控除額は5,400万円となります。

したがって、相続税の課税遺産総額は1億7,400万円-5,400万円=1億2,000万円となります。

課税遺産総額を法定相続人で分割したと仮定して、仮の相続税額を計算します。

課税遺産総額を法定相続分で分ける

- 妻 1億2,000万円×1/2=6,000万円

- 子ども 1億2,000万円×1/4=3,000万円

- 子ども 1億2,000万円×1/4=3,000万円

各々に相続税率を乗じる

- 妻 6,000万円×30%-700万円=1,100万円

- 子ども 3,000万円×15%-50万円=400万円

- 子ども 3,000万円×15%-50万円=400万円

仮の相続税総額は1,900万円となります。

相続税の速算表

| 課税価格 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

実際の相続割合に応じて、各々の相続税額を計算します。

ここでは、法定相続分どおりに財産を分割したと仮定します。

- 妻 1,900万円×1/2=950万円 ※配偶者特別控除により0円

- 子ども 1,900万円×1/4=475万円

- 子ども:1,900万円×1/4=475万円

配偶者には、法定相続分、もしくは1億6,000万円までのいずれか多い金額まで配偶者特別控除が適用できます。

したがって、この場合の納税額合計は950万円となります。

気をつけたいのは二次相続です。

一般的には、法定相続人の人数が減ることで基礎控除額が減少し、配偶者特別控除が適用できなくなるので、納税額は一次相続と比べて格段に高くなります。

相続対策を検討する際には、二次相続を含めて考える必要があります。

主な相続税の軽減対策

ここでは、相続税の軽減対策をご紹介します。

※これらの対策がすべての人に有効とは限りません。現在の状況や将来に対する考え方によって、取るべき対策は変わってきます。

- 養子縁組による法定相続人の増加

- 生命保険の非課税枠を利用する

- 孫や子供に生命保険をかける

- 小規模宅地の特例を利用する

- 不動産による評価減を利用する

①養子縁組による法定相続人の増加

1つ目は、養子縁組によって法定相続人を増やすことです。

法定相続人の数が増えれば、基礎控除額も増えます。

養子縁組は、普通養子縁組と特別養子縁組の2種類があります。普通養子縁組は、血縁者との法律上の親子関係は消滅せず、市町村役場に書類を提出するだけで成立させることができます。相続税対策の養子縁組というと、通常はこのタイプになります。

ただし、法定相続人に含めることができる養子の数には制限があります。

- 実施がいる場合は1人まで

- 実施がおない場合は2人まで

書類を提出するだけで完了し、費用対効果も高い対策となります。

②生命保険の非課税枠を利用する

2つ目は、生命保険の非課税枠を利用することです。

生命保険金は「500万円×法定相続人の数」まで非課税となります。

非課税枠内で、現金を保険証券に変えることで、相続税対策になります。

③孫や子供に生命保険をかける

3つ目は、孫や子どもに生命保険をかける方法です。

子どもや孫に現金を贈与し、それを保険料の原資として生命保険に加入します。

契約者及び保険金受取人が子ども、被保険者が親という契約です。

保険金は相続税の対象とはならず、子どもの一時所得となります。贈与税の負担率が、相続税の負担率よりも低い範囲で行うことで、税負担を軽減することができます。

④小規模宅地の特例を利用する

4つ目は、小規模宅地の特例を利用することです。

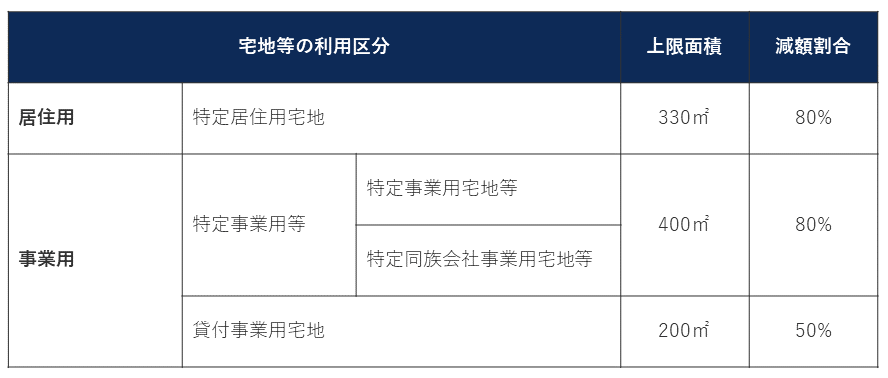

小規模宅地の特例とは、相続した土地の評価額を最大80%減額できる制度です。

最大面積と減額率は以下のとおりです。

複数の土地を所有している場合でも、一定の要件を満たせば併用することが可能です。ただし、合計額には制限があるため、どの組み合わせが有利になるか、慎重に検討する必要があります。

⑤不動産による評価減を利用する

5つ目は、不動産による評価減を利用する方法です。

相続税の対象となる財産は、原則として時価で評価されますが、土地や建物は一定の方法で評価されます。

例えば1億円の現金で建物を立てた場合、相続税評価額は約80%で8,000万円となり、2,000万円の評価減となります。

親子間における事業承継

親子間の事業承継には、「生前承継」と「相続承継」の2種類があります。

また、個人クリニックを承継するか、医療法人を承継するかによっても異なります。個人クリニックの場合は、たとえ親子間での承継であっても、一度クリニックを閉院し、新たに開設の手続きが必要になります。

一方、医療法人の場合、手続き上は理事長の変更のみで経営が引き継がれます。

※第三者への事業承継(M&A)についてはこちらをご覧ください

親子間における個人クリニックの承継

個人クリニックの場合、事業運営に関わるすべての資産は個人が所有しています。

そのため、土地や建物、医療機器などの資産は時価で評価されます。したがって、生前承継の場合は、「売却」、「贈与」、「賃貸」のいずれかを選択することになります。

相続発生による承継の場合には、相続時の評価額に基づいて財産を評価します。相続のタイミングは選ぶことができませんので、遺言書を作成するなど、事前に対策を講じておく必要があります。

承継形態別の課税関係は以下のとおりです。

| 承継方法 | 課税対象者 | 課税 |

|---|---|---|

| 譲渡 | 親 | 所得税 |

| 賃貸 | 親 | 所得税 |

| 贈与 | 子 | 贈与税 |

| 相続 | 子 | 相続税 |

親子間における医療法人の承継

医療法人の親子間の事業承継は非常にシンプルです。

基本的には、理事長の交代手続きのみで承継は完了します。ただし、出資持分や拠出金がある場合は、いずれかの時期で譲渡や相続をする必要があります。

長く運営されている医療法人は、内部留保が多く、評価額も大きい傾向にあります。出資持分は市場で取引されないため換金が難しく、相続人は相続税を支払うための資金を別途確保しなければなりません。

医療法人の事業を引き継ぐ際は、将来の相続を考慮します。対策を講じずに放置すると、出資持分の返還請求をめぐって家族間での紛争に発展する可能性が考えられます。